تلاقی نئوبانکها و BNPLها

نئوبانکها و BNPLها (Buy Now Pay Later) دو مگاتِرند جهانی دنیای فینتکها هستند که هر دو را میتوان محصول دوران کرونا و پساکرونا دانست.

لیلا نظری؛ استراتژیست توسعه محصول – پژوهشگر بانک و پرداخت

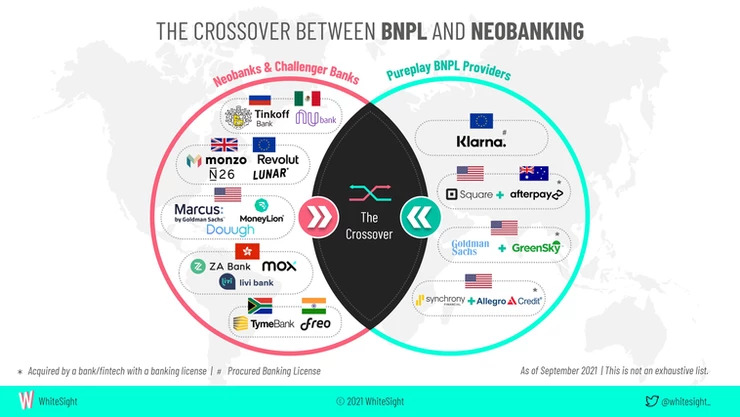

نئوبانکها و BNPLها در بسیاری از راهکارهای ارائه شده در دنیا با یکدیگر تلاقی پیدا کردهاند و حاصل این تلاقی ایجاد محصولات BNPL خلاقانه برای مشتریان بانکهای جدید تحت عنوان نئوبانکها بوده است. نئوبانکها در تلاشند تا دسترسی به خدمات بانکی و مالی همچون خدمات BNPL را با حداقل پیچیدگی و حداکثر راحتی در اختیار مشتریان خود قرار دهند.

در همین راستا بر تلاقیهای انجام شده این دو مگاترند جهانی نگاهی گذرا خواهیم داشت.

تلاقی نئوبانکها و BNPLها

اولین نئوبانکهای مبتنی بر اعتبار، Tinkoff و Nubank بودند که موفق به راهاندازی سرویسهای BNPL نیز شدند تا مشتریانشان از این طریق بتوانند با استفاده از کارتهای این بانکها اعتبار خرد دریافت و استفاده کرده و در هر دوره، بدهی خود را در قالب اقساطی بدون بهره بازپرداخت کنند. Tinkoff شبکه اعتباردهی را با همکاری پذیرندگانی چون Dolyame.ru در روسیه کامل نمود همینطور Nubank که مشابه چنین همکاری را با آمازون مکزیک ایجاد کرد تا مشتریان بتوانند اعتبار دریافت شده را در شبکه پذیرندگی مصرف کنند.

نئوبانکهای اروپایی و به ویژه انگلیسی همچون Revolut، N26 و Monzo بر ارائه خدمات BNPL با هدف ایجاد رابطه اولیه هیجانانگیز و جذاب با مشتریان و کشف و ایجاد جریانهای درآمدی جدید تمرکز کردند. ارائه محصولات اعتباری خرد به این نئوبانکها اجازه میدهد تا بهعنوان بخش کلیدی مدل کسبوکار خود، بدون اینکه در معرض ضررهای اعتباری هنگفت قرار بگیرند، دامنه فعالیت خود را گسترش داده و جذب مشتری نمایند. این نئوبانکها بر روی نقاط متمایزی چون امکان بازپرداختهای طولانی مدت بدهی و یا ایجاد امتیازات اعتباری بر مبنای فعالیت در نئوبانکها تمرکز کردهاند.

نئوبانک های فعال در ایالات متحده آمریکا با سبد محصولات جامع در این حوزه، مانند Marcus و MoneyLion، وارد این حوزه مشترک شدهاند آنها در تلاشند تا سرویسهای BNPL را مبتنی بر ایدهای به نام “ایجاد و تامین سلامت مالی مشتری” تعریف کنند. مثالی از تامین سلامت مالی مشتریان را میتوان در یکی دیگر از نئوبانکهای ایالات متحده با نام Douugh ،که حاصل مشارکت Humm، با Credit Jar است را مشاهده کرد، این نئوبانک برای مشتریان خود اعتبار و وام مسئولانه و مبتنی بر نیاز تامین میکند، در واقع اعطای اعتبار با هدف تامین هزینههای غیرمنتظره خواهد بود نه راهی برای تشویق خریدهای فوری و احساسی که میتواند منجر به ایجاد بدهیهای سنگین برای مشتریانی شود که به سختی از عهده آن برمیآیند. اینفوگرافیک/ تفاوتهای نئوبانکها با بانکهای سنتی

بانک های مجازی مجوزدار در هنگ کنگ مانند Mox، Za و Livi، سرویس BNPL را همراه با کارتهای بانکی خود راه اندازی کردهاند. هدف آنها، اطمینان از برنامهریزی بهتر بودجه و مخارج مشتریان و کمک به آنها برای کنترل جریانهای نقدی ماهانهاشان است. همچنین Tymebank در آفریقا و نئوبانک اعتباری Freo در هند، BNPL را جزو سرویسهای اصلی و اولیه تعریف و ارائه کردهاند.

تلاقی نئوبانک و BNPL را میتوان از منظری دیگر هم مشاهده کرد: شرکتهای BNPL در پوست نئوبانکینگ

یکی از نامهایی که در میان آسمان تغییر دهندگان بازی BNPL میدرخشد، فینتک سوئدی Klarna است که در سال 2017 مجوز بانکداری را با شعار “برنامه مالی فوقالعاده” دریافت کرد. امکان افتتاح حسابهای پسانداز در سوئد، دریافت کارتهای نقدی سازگار با Apple Pay و Google Pay و ابزارهای بودجهبندی که به مشتریان کمک میکند هزینههای خود را رهگیری و مدیریت کنند، در لیست خدمات مهم این فینتک برتر سوئدی بر پایه BNPL قرار گرفتهاند.

آیندهای جذاب در انتظار تلاقی دهندگان نئوبانک و BNPL هاست

نئوبانکهایی که به سمت ارائه خدمات BNPL روی میآورند و یا فینتکهای BNPLی که به سمت بانکداری حرکت میکنند در صورت نگاه هوشمندانه به جامعه هدف و مخاطبین و ایجاد سرویسهای مبتنی بر نیاز و با قرار دادن مشتریان در مرکز سیاستهای کلان و استراتژیک خود میتوانند از مزایای همزمان این دو مگاترند اثبات شده در جهان استفاده کنند. نکته مهم این است این تلاقی همانقدر که جذاب و پرمنفعت مینماید به همان میزان پر از پیچیدگیهای فنی و اجرایی است.