همه چیز درباره رابطه شاپرک ، بانکها و شرکتهای PSP

طبق مصوبه مورخ 30/3/ 83 ریاست محترم جمهوری در خصوص پول الکترونیکی، بانکهای کشور میتوانند پس از انعقاد قرارداد با شرکتهای ارایه دهنده خدمات پرداخت (PSP) جهت ارایه خدمات فوق که دارای مجوز بانک مرکزی جمهوری اسلامی ایران باشند، وظیفه ارایه خدمات پرداخت را به شرکتهای PSP محول نمایند.

شاپرک

شاپرک از نظر حقوقی جزئی از نظام بانکی کشور محسوب میشوند و سهامداران این شرکت، بانکهای کشور و بانک مرکزی جمهوری اسلامی ایران هستند. این تعلق به نظام بانکی یکی از نقاط قوت این مدل بوده و باعث حصول نتیجه بهتر خواهد شد.

از طرف دیگر این شرکت اعضایی دارد که پس از طی مراحلی و کسب حداقلهای تعیینشده به عضویت شاپرک درآمده و میتوانند داخل این شبکه فعالیت و نسبت به ارائه خدمات پرداخت اقدام کنند. بر اساس طراحی صورتگرفته در شاپرک، این شرکتها در عین داشتن استقلال در فعالیتهای خود در تکامل شبکه نیز نقش موثری ایفا میکنند. این مدل همکاری میتواند به بازی برد برد برای همه بازیگران منتهی شود.

سومین نقش یا هویتی که شاپرک از آن برخوردار است، نقش نظارت و ارزیابی در شبکه پرداخت کشور بوده و در حقیقت چشم بانک مرکزی برای پایش دائمی و دقیق روی این شبکه و عملکرد آن است. اطلاعات صحیح و دقیق میتواند در تصمیمگیریهای بهموقع بسیار موثر واقع شود. همچنین با تحلیل کارشناسی مناسب در شاپرک، بانک مرکزی میتواند نسبت به پیریزی ضوابط مناسب و متناسب با شرایط مورد نیاز جامعه در نظام پرداخت کشور اقدام کند.

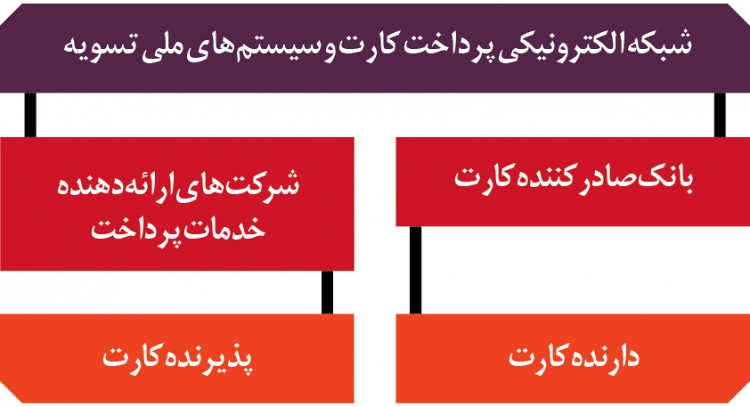

همانطور که در شکل (۱) نیز مشاهده میشود، شاپرک توانسته خلاء موجود بین این اجزا را به خوبی پر کند. به عبارت دیگر مشتریان و استفادهکنندگان نهایی از خدمات پرداخت که در حقیقت آحاد افراد جامعه را تشکیل میدهند، معمولا با یک واسطه یعنی بانک یا شرکت ارائهدهنده خدمات پرداخت با شاپرک در ارتباط هستند. با این وجود برای آنکه رضایت افراد در جامعه به حداکثر میزان خود برسد، کانالهای ارتباطی نیز برای این بخشها در نظر گرفته شده و پذیرندگان و دارندگان نیز میتوانند از طریق شاپرک به خواستههای خود برسند.

جامعه چه نیازهایی در حوزه پرداخت و چه انتظاراتی از شبکه پرداخت دارد؟

جامعه نیازمند آسایش است، شاید این مهمترین دلیلی باشد که گرایش اقشار مختلف جامعه به سمت ابزارهای نوین پرداخت طی چند سال اخیر را توجیه کند. افزایش سرعت مبادلات، عدم نیاز به مراجعه حضوری به شعب بانک، حذر از خطرات حمل پول نقد، بینیازی به تهیه پول خرد مورد نیاز، امکان مدیریت سادهتر نقدینگی، دریافت سود بابت موجودی پولی که نزد بانک نگهداری میشود، همگی مردم را تشویق به تهیه کارتهای بانکی مختلف و استفاده از آنها کرد. به دنبال استقبال جامعه از این ابزارهای نوین، بانکها نیز به اهمیت وجوهی که از این طریق میتوانستند جذب کنند و گردش مالی که به واسطه استفاده نکردن از پول نقد ایجاد میشد، پی بردند و تلاش در افزایش فعالیت در این حوزه کردند.

ایجاد فرصتهای شغلی جدید، کاهش هزینههای ناشی از کم شدن مراجعات حضوری به شعب بانکها، کاهش هزینههای استفاده از اسکناس مانند چاپ، نگهداری، حمل و نقل و امحای آن، همه و همه دلایل و نیازهایی هستند که باعث رشد سریع و در برخی موارد شتابزده این حوزه در گذشته شد. عطش برای رفع این نیازها به قدری زیاد بود که در مواردی منجر به تخصیص نابهینه منابع شد.

داشتن برنامه مدون و جامع برای نظام پرداخت کشور، توزیع مناسب امکانات و خدمات پرداخت در سطح کشور، سهولت کنترل و نظارت بر شبکه و موارد مشابه به عنوان نیازهای جدید مطرح شد. در نتیجه این ایده شکل گرفت که به جای پرداختن به نیازهای روزمره به بررسی نیازهای آتی جامعه از نظام پرداخت توجه و پرداخته شود و استراتژی مناسب برای آن استخراج و پیادهسازی شود.

یک نظام کارآمد پرداخت چه خصوصیاتی دارد؟

همانطور که اشاره شد شاید امکان ارائه راهحلهای موقت و کوتاهمدت برای اصلاح مسیر حرکت صنعت پرداخت کشور وجود داشت اما این راهکارها در بلندمدت نمیتوانست همه نیازهای جامعه را پاسخ دهد. بنابراین باید پاسخ این سوال داده شود که یک نظام کارآمد پرداخت باید چه خصوصیاتی داشته باشد و به چه نیازهایی پاسخ دهد. اولین و مهمترین خصوصیت این نظام وجود ساز وکاری است که بتواند به طور دائمی در آن بهبود ایجاد کند. این بهبود باید همهجانبه و در راستای اهداف کلیه ذینفعان باشد. از این رو باید متولی برای این کار در نظر گرفته شود و امکان گرفتن بازخورد از بازار پرداخت و کلیه ذینفعان برای وی فراهم شود، همچنین ابزارهایی برای هدایت صنعت پرداخت و اصلاح انحراف در روشها و برنامهها در اختیار داشته باشد.

خصوصیت بعدی توجه کافی به ذینفعان است و اصلیترین گروهی که باید به آنها توجه کرد مصرفکنندگان نهایی یا فروشندگان و خریداران است. افزایش رضایت مصرفکننده و توجه به آن تضمینکننده پایداری و توسعه یک نظام مناسب است. به همین دلیل داشتن ابزارهای نظرسنجی و تحقیق و توسعه خدمات متنوع و جدید همواره مد نظر قرار گرفته است.

استفاده از ابزارهای پرداخت الکترونیکی همان قدر که تسهیلکننده است میتواند خطراتی نیز به همراه داشته باشد. در نظام پرداخت به مدیریت ریسک و امنیت توجه ویژهای شده و این کار از طریق کنترل و نظارت متمرکز در شبکه پرداخت کشور قابل انجام است. در کنار همه تمهیدات باید از طریق فرهنگسازی، سطح امنیت افراد و استفادهکنندگان را بالا برد. قاعدتا این کار نباید منجر به سلب اطمینان افراد از نظام پرداخت شود. تنها در شرایطی که اطمینان کامل از شبکه وجود داشته باشد از آن استفاده مناسب خواهد شد. با روشهای مختلف در سطح جامعه دائما این احساس اطمینان تقویت شده و در سطح مناسبی تثبیت میشود.

لازم به ذکر است که افزایش ضریب امنیت پرداختها نبایستی منجر به پیچیدگی فرآیندها شود، سادهسازی و سهولت استفاده از خدمات پرداخت برای اقشار مختلف جامعه یکی از خصوصیاتی است که باید به آن توجه شود. به این منظور استانداردسازی خدمات قابل عرضه از اهمیت ویژهای برخوردار است.

این مجموعه همچنین باید بتواند از منابع موجود استفاده بهینه کند و هدایت به سمت استفاده مناسب از این منابع در اولویت است. در عین حال ساز و کار یکسانی برای فعالیت شرکتها ایجاد میشود، به عبارتی قواعد بازی به شکلی تنظیم میشود که شرکتهای ارائهدهنده خدمات بتوانند با یکدیگر برای افزایش کیفیت خدمات و ساختن بستههای خدمات متنوع رقابت کنند و منابع و تجهیزات خود را در جایی استقرار دهند که بیشترین منفعت را به کل جامعه برساند.

شاپرک در هر گام کدام نیاز را پاسخ میدهد؟

شاپرک وظیفه کارآمد نگه داشتن این شبکه را بر عهده دارد، از طرفی باید ارتباط موثری با اعضای اصلی این شبکه یعنی بانکها و شرکتهای ارائهدهنده خدمات پرداخت برقرار کند و از طرف دیگر منافع و رضایت مشتریان نهایی یعنی دارندگان و پذیرندگان کارت را مد نظر قرار دهد.

در نخستین گام ایجاد زیرساخت فنی، تعامل با بانکها و ایجاد تشکلی بین اعضا برای شروع در نظر گرفته شد. این مرحله را میتوان مرحله آمادهسازی نامید. در این مرحله اعضا توانستند تا حد زیادی ضرورت ایجاد این تشکل و اعمال تغییرات را درک کنند و حداقلهای مورد نیاز را به دست آورند و وارد دشوارترین مرحله کار یعنی عبور از مدل قبلی به مدل جدید شوند. در این مرحله حداکثر تلاش شده تا استفادهکنندگان نهایی کمترین تغییرات را احساس کرده و مانند گذشته از ابزارها استفاده کنند.

قدم بعدی پس از اینکه سطح خدمات در سطح قابل قبولی حالت متعادل به دست آورد، برنامهریزی برای رسیدن به سطح مورد نیاز از نظر امنیت است. در این مرحله سازوکارهای نظارتی استقرار یافته و همزمان به کمک اعضا برنامهریزی برای آینده نظام پرداخت صورت میگیرد.

ایجاد خدمات جدید و افزایش کیفیت خدمات قابل ارائه در شبکه در مرحله بعدی مورد توجه قرار میگیرد. در این مرحله بیشتر توجه به بازار، نیازهای مشتریان و تحقیق در مورد راهحلهای متداول و توسعه مناسبترین راهکارها در این حوزه است. در همین مرحله اولین نتایج این تغییرات به ثمر خواهد رسید و با استفاده از اطلاعات جمعآوریشده و به کمک ابزارهای نوین دادهکاوی و تحلیل اطلاعات، امکان ارائه خدمات جدید و شناسایی نیازهای آتی در بازار پرداخت به وجود میآید.

همانطور که در بخش قبلی نیز اشاره شد، برای انجام تراکنشها به صورت برخط به کمک سوئیچ شاپرک زیرساخت شبکه فراهم شده است و داخل شبکهای امن این تراکنشها از پایانه فروش و سوئیچ شرکت ارائهدهنده خدمات پرداخت به سوئیچ شاپرک و از آنجا به سمت سوئیچ بانک صادرکننده روانه میشود. تا این مرحله تراکنش برخط انجام شده که نتیجه آن کسر مبلغ تراکنش از حساب دارنده کارت یا درج در صورتحساب دارنده کارت اعتباری است. در مرحله بعدی که نقش سامانههای ملی تسویه پررنگ میشود، مبالغ به صورت یکجا و در فواصل زمانی که طبق قرارداد شرکت ارائهدهنده خدمات پرداخت با پذیرنده مشخص شده است، محاسبه و به حساب پذیرنده واریز میشود. نتیجه این عملیات به بدهکار یا بستانکار شدن بانکها نسبت به یکدیگر منجر خواهد شد (بانکهای صادرکننده و بانکهایی که حساب پذیرندگان در آنها تعریف شدهاند)، در گام بعدی تسویه بین بانکی طبق روالهای تعیینشده برای این کار انجام میگیرد.

سامانههایی همچون پایا، پاشا، ساتنا مهمترین قسمتهایی هستند که وظیفه انجام این کار را بر عهده دارند. در کنار این سامانهها، سامانههایی نیز برای حصول اطمینان از انجام صحیح عملیات در نظر گرفته شده که سامانه رفع مغایرت از آن جمله است.

/ماهنامه پیوست